前回、支出削減1弾としてたった15分で月1万円節約した方法!「節約何から・・」でもう迷わない!を投稿しました。

今回は保険をターゲットに見直していきたいと思います。

保険?生命保険とか医療保険とかのことだよね?

安いものに乗り換えるって話??

いえ、保険を解約するという話です。

解約!?

万が一があった場合どうすんのさ!

この思考になった人は『 万が一 』という罠にはまってる可能性大です。

今回は、保険の中でも生命保険と収入保障保険についてみていきます。

生命保険加入率は80%以上

病気や入院治療、死亡などに備える生命保険の加入率は80%以上(生命保険文化センター調べ)とかなりの高水準です。実際、私自身も医療保険をはじめとして、死亡保障、収入保障にも加入しています。

いろいろと加入はしているのですが、意外と保障内容や必要性を理解していなかった・・・という方も多いと思います。

加入したから安心、ではなく、今の現状を踏まえ、本当に必要なものと不要なものを仕分け、断捨離していきたいと思います。

生命保険に入る理由

そもそも保険に入る理由、意味をもう一度整理してみましょう。

万が一に備える

死亡したときに残された家族の生活を守るため。

2人に1人がガンになる世の中だから、入院・治療の高額費用に備えるため。

子供の大学資金のために備えて。

学資保険以外は「万が一」に備えて保険に入られている方が大半だと思います。「万が一」が起こったときに家族の生活を保険で守る、という未来の保障を買っているということですね。

万が一を考えてみる

では実際、「万が一」が起こる確率はどれくらいなのでしょうか?

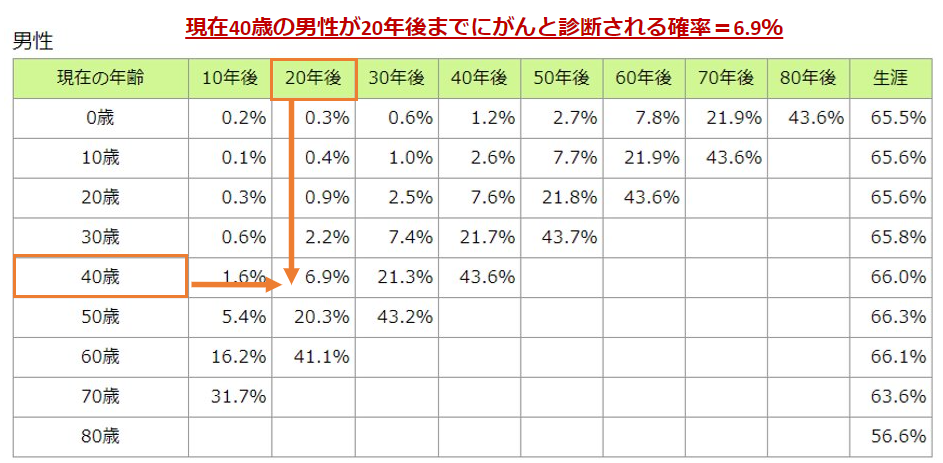

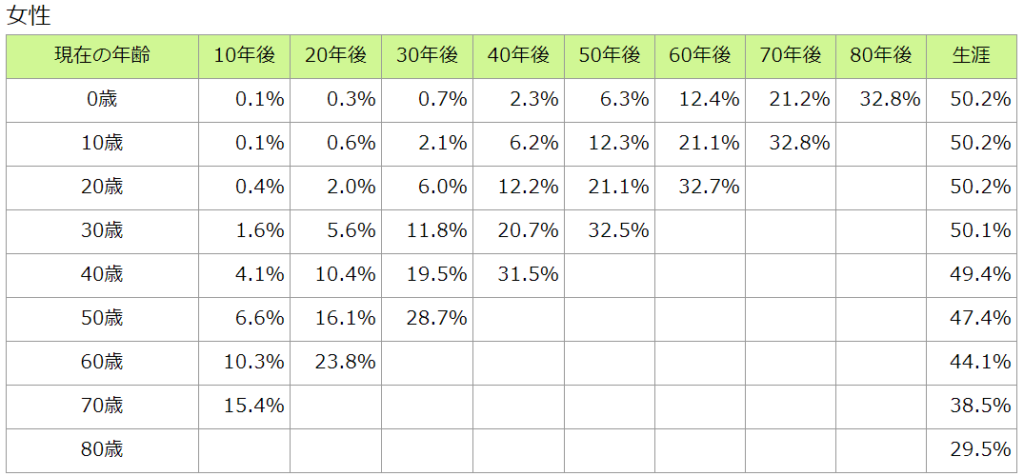

日本人の死因トップであるガンの発症確立をみてみましょう。

国立がん研究センターが提供している情報によると、生涯、2人に1人はガンを発症するという調査結果があります。かなり高確率ですね。。

ただし、発症確立が高くなるのは60歳以上です。例えば男性の場合、60歳までの発症確立はわずか7%に留まります。

お客様の中にお医者さんはいらっしゃいませんか?

なによいきなり。

コントならやらないわよ。

飛行機の中にお医者さんがいる確率が7%らしいよ。

なるほどね~・・・ってなるわけないじゃない。

例え話するときは、身近にあるもので例えないと例える意味ないじゃん。

自販機で当りがでる確率は1%らしいよ。

もう7%ですらないじゃない・・・。

万が一があなたに起こる確率

こちらは国立がん研究センターが提供している年齢別罹患確率です。

あなたの現在の年齢を基準とし、何年後にどのくらいの確率でガンに罹患するかを調べることができます。

この表から定年(60歳)までにガンに罹患する確率は男性で6.9%・女性で10.4%と働き盛りの時にガンになる可能性は極めて低いということが言えます。

へぇ~、意外と低いんだね~。

ちょっと安心だね。

『 万が一 』、その不安の正体って?

60歳まではガンになる確率が低いのはわかったけど、その万が一が起こった場合に備えてるのが保険でしょ。ガンになったら治療費もかかるし、働けなくなるリスクも考えないと。

「 治療費の不安、働けなくなる不安 」この2つに備えるために保険で準備する、その気持ちとてもわかります。

2. 働けなくなった場合、家族が生活していくための生活費はどれくらい必要?

3. 上記1,2に対する社会保障制度(国からの補助)はどこまで頼れる?

a)働けなくなった場合の社会保障制度

b)亡くなった場合の社会保障制度

* 各リンクから該当記事に移動することができます。

この3つを理解した上で保険に入っているのであれば、問題ありません。逆にこの3つを理解せずに不安だからという理由で保険に入っている場合、あまり必要のなかった保険に加入している可能性が考えられます。

ここからは私が実際に入っていた保険を紹介しながら、1つ1つの保険の必要性について紐解いていきたいと思います。

私も実際に入っていた保険

このように何歳でどれくらの確率でガンになるのかを知らず、2人に1人の確立で罹患するというキーワードだけで「入らねば」とあまり深く考えずに保険に加入していました。

実際に見直し前に加入していた保険は以下の通りです。

| 見直し前 | |||

|---|---|---|---|

| 加入状況 | 費用 | ||

| 死亡保障 | 定期保険 | ||

| 終身保険 | ● | 8,795円 | |

| 収入保障保険 | ● | 2,830円 | |

| 医療保障 | 医療保険 | ● | 11,229円 |

| 三大疾病保険 | ● | ||

| 女性保険 | ● | ||

| がん保険 | |||

| 就業不能保険 | |||

| 介護保険 | |||

| 貯蓄性 | 学資保険 | ● | 22,000円 |

| 養老保険 | |||

| 個人年金 | |||

| 対人・対物 | 自動車保険 | ● | 4,680円 |

| 合計 | 49,534円 | ||

月々50,000円を保険に掛けているので年間60万、学資保険を除いても月々27,000円、年間32万というかなり高額な出費になっています。

確かに高額だけど、万が一があった場合に困るから必要経費だと思ってるよ。

本当に必要な経費でしょうか?実際にシミュレーションしてみたいと思います。

必要な生活費をシミュレーションしてみよう!

モデルケースは以下の4人家族とし、シミュレーションを行います。

モデルケースとなる家族構成や条件は以下の通り。

2. 夫は年収600万。( 標準報酬月額は500,000円とする )

3. 家は持ち家でローンはまだまだ残っている。

4. 子供は2人とも、小学校~高校までは公立、大学は私立へ行く予定。

2. 夫が亡くなったことに伴い、公的な金銭的支援はどれくらいあるのか?

子供2人が大学卒業までに必要な生活費はいくらなのか?

妻と子供2人の1ヶ月あたりに必要な支出をまとめました。

もちろん、生活スタイルかよって様相はさまざまですが、平均的な支出は20万前後になります。

内訳は下表のとおりですが、今回のシミュレーション前提となるポイントの一つは、持ち家(ローン残高有り)ですので、夫の死亡に伴い、住宅ローンの返済が免除されています。

賃貸の場合は、下表に加え、月々の家賃を加味いただく必要があります。

| 支出項目 | 支出額 | 備考 |

| 食費 | 40,000円 | |

| 社会保険料 | 44,000円 | 国民年金,国民年金基金,健康保険 |

| 光熱費 | 20,000円 | |

| 通信費 | 15,000円 | |

| 日用品 | 5,000円 | |

| レジャー・交際費 | 15,000円 | |

| 習い事 | 20,000円 | |

| 衣類 | 8,000円 | |

| 教育・給食費 | 20,000円 | 大学に行く場合、別途費用が必要。 |

| 医療費 | 5,000円 | |

| 合計 | 182,000円 |

公的な金銭的支援はどれくらいなのか?

ざっと1ヶ月の生活費がわかったところで、次は夫の死亡に伴う公的な金銭的支援がどれくらいあるのかみていきます。

ちなみに公的支援とは、国などの公的機関から支援を受けれることを指しています。

そんな公的支援の中に「家族の生計を支えていた人が死亡した場合、残された家族の生活を支えるための制度」として遺族年金という制度があります。

そして、遺族年金には、遺族基礎年金と遺族厚生年金の2種類があります。

遺族基礎年金と遺族厚生年金??

また新しい言葉がでてきたなぁ・・・よく知らないし、調べるのも面倒。。。

子供の有無、夫が生存していたときの平均報酬月額、厚生年金の加入月数等によって受け取れる遺族年金額が違います。条件や数式が複雑でとても面倒です。

正確な受給金額は人それぞれですが、いくつかのパターンをまとめ、一目でわかるように表を作成しました。

今回のモデルケースは以下の通りでしたね。

2. 夫は年収600万。( 標準報酬月額は500,000円とする )

18歳以降は受給の前提条件が「子供がいない妻」になり、妻の年齢によって受給額が変わります。

例えば、今回のモデルケースでは、夫死亡10年後は2人の子供は18歳以上となるため、妻の受給額は11.1万円になります。

生活費が足りないから、やっぱり保険が必要ってこと?

確かに公的資金だけでは足りないですが、それは働かなかった場合に1.8万円不足する、ということを忘れてはいけません。

働く気はまったくないという方は保険に加入することを強くおすすめします。

シングルマザーの平均年収

さて、ここまでのシミュレーションで遺族年金だけでは生活が苦しいであろうことはわかりました。

遺された家族を、せめて子供が大学を無事卒業するまではしっかり育てあげると決めているので、多くの人は働きに出るということを選択すると思います。

ただ、子供もまだ小さく、フルタイムでの仕事は難しそうです。

そんなシングルマザーの一般的な平均年収についてみていきましょう。

厚生労働省がまとめた資料をベースに試算すると、シングルマザーの就労収入の平均は年間で200万円です。これを単純に12ヶ月で割った場合、収入は約16万で月額の手取りは13万くらいになります。

さきほど、シミュレーションした不足金額は月1.8万でしたので、働くことで不足分は十分に補えそうです。

不足金額を除いても約10万円ほど毎月貯金できるので、上の子供(10歳)が大学入学するまでに480万(月5万 × 12ヶ月 × 8年)くらいの貯金ができる計算になります。

シミュレーション結果から言えること

結果として、公的支援16.4万円+就労収入手取り13万円 = 29.4万円 > 平均支出18.2万円という関係式になるため、夫が亡くなっても子供を無事に育てあげることができそうですね。

これを踏まえてもなお、保険は必要でしょうか?

ここからは、私が実際に加入していた保険1つ1つについて解約すべきかを考えていきます。

各生命保険シミュレーション

終身保険

終身保険とは

死亡または高度障害状態になったときに保険金が支払われる保険で、終身という言葉の通り、保障は一生涯続きます。もし自分に万が一のことがった場合に家族に残してあげられる資産としてとても有効です。

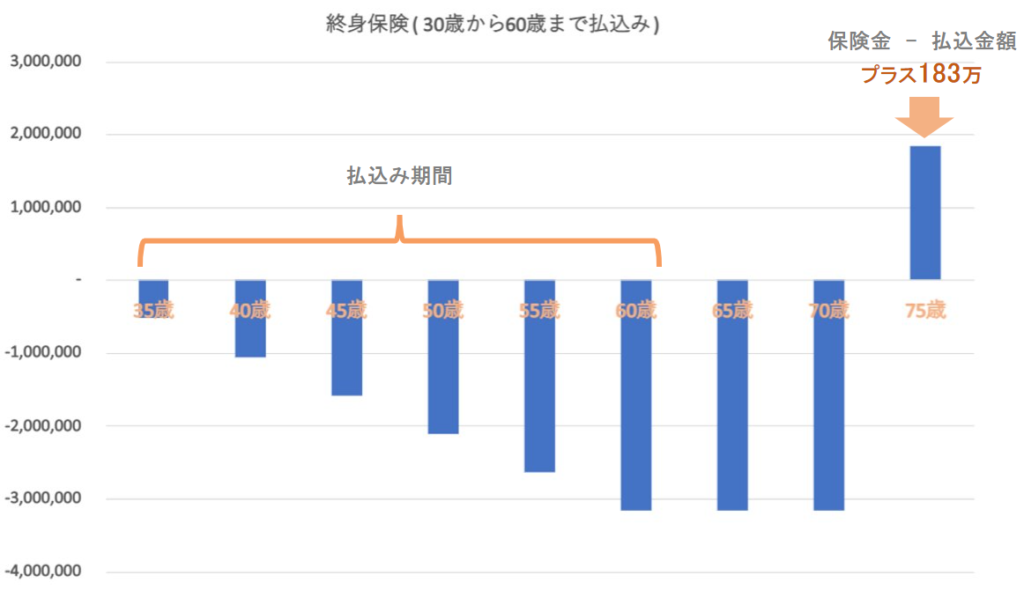

終身保険シミュレーション

保険は万が一を保障する性質であるため、医療保険のように何もなかった場合は掛け捨てとなり、損をする商品が多いです。

ですが、終身保険は貯蓄性を備えていること、そして、期間中に解約をしない限り、受取り時に払込み金額を上回ることが多いため、資産運用としても有効性の高い商品です。

実際、私が加入している終身保険でシミュレーションをしてみました。

シミュレーションイメージは以下の通りです。

・30歳から払込みを開始、60歳で払込み完了、75歳で受け取り。

・保険金 – 払込み金額で計算した結果、総トータルでの収支をグラフ化。

グラフからもわかるように最終的な収支として ” プラス183万 ” になります。

ただし、途中解約すると元本割れを起こす可能性もあるため基本的には解約しない前提もしくは解約返戻率を確認して運用することをおすすめします。

継続 or 解約?

現在加入している終身保険は払込み期間まで満了すれば元本以上のお金が返ってくるという資産運用面からみてもこのまま継続するほうが良いということがわかりました。

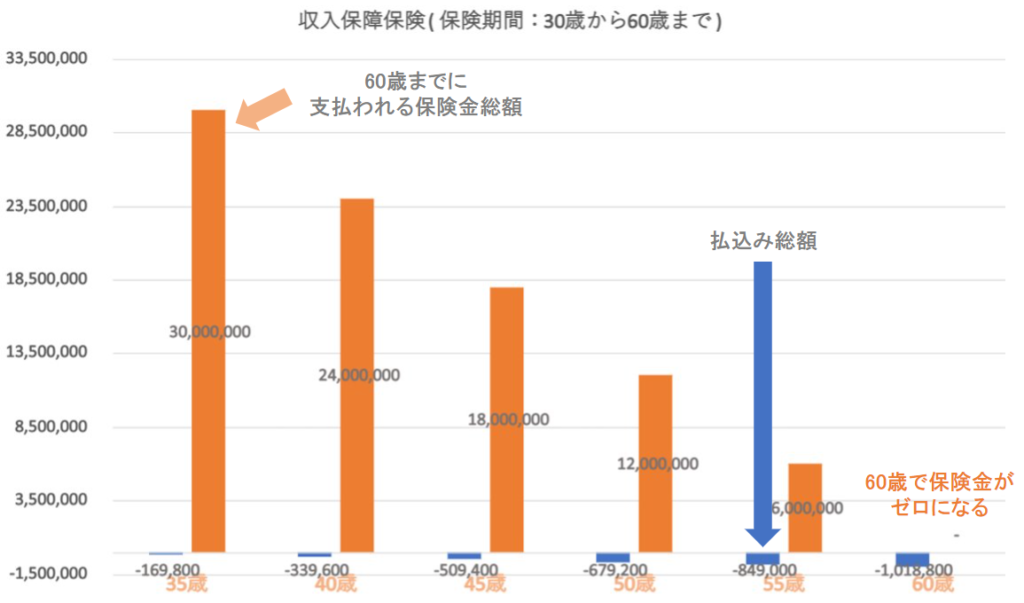

収入保障保険

収入保障保険とは

保険の対象となっている人(被保険者)が死亡または高度障害状態となった場合、保険契約期間満了まで一定額を毎月受け取れる(例. 60歳まで毎月10万円ずつ支払われる)保険です。

もちろん、毎月でなく一括で受け取ることも可能ですが、一括で受け取る場合、受け取り総額が減るケースが多いのが特徴です。

収入保障保険のポイントは、遺された家族が今後生活していくために必要な金額がいくらなのかを試算した結果、不足する分を収入保障保険で補う、という考え方で整理する必要があります。

2. 保険の支払い期間が、死亡・高度障害発生時から保険満了期間までのため、年々支払われる保険金総額が下がる。

収入保障保険シミュレーション

今回は私が加入している収入保障保険で実際シミュレーションしていきます。

2. 掛け金は毎月2,830円、掛け年数は30年。(掛け金総額は1,018,800円)

上記の通り、夫が若いうちに死亡または高度障害状態になった場合は保険金受け取り総額は多くなりますが、仮に59歳で亡くなった場合、保険満了のあと1年間だけの保険金受け取りになるので、10万 × 12ヶ月 = 120万と少なくなります。

受け取り額が少なくなる、という言葉だけを聞くと、損・得の感情が働きますが、重要なのは残された遺族が生きていくために必要な生活費がいくらなのかをまずしっかり理解しておくことが重要です。

この質問に、あなたの答えは?(継続 or 解約)

「収入保障保険に入らなくても意外といけるかも」と思った人もいれば「人生何があるかわからない。お金があることに越したことはない」と思った方もいると思います。

そんなあなたに質問です。

「今すぐ100万円払ってくれれば、旦那さんにもしも何かあった場合、あなたが60歳までの間は月10万円お支払いします。ただし、60歳までに何もなかった場合、100万円はお返しできません。」

さて、あなたならこの申し出を受けますか?断りますか?

受ける場合、収入保障保険は継続しましょう。この申し出を断る場合、今すぐ収入保障保険を解約しましょう。

月額で考えてはいけない。総額で考えよう。

このモデルケースでは月額2,830円でもしもの場合、月額10万円を受給できる収入保障保険です。

月額2,830円でこれだけの保障が得られるなら、入っておくべきか・・・。

と考えがちですが、塵も積もればなんとやらで、総額は100万を超える支払いをすることになります。

しかも、旦那がぴんぴんで60歳を迎えた場合、その手元にあったはずの100万円はゼロになります。

月額では少額に感じる金額でも、30年ものあいだ払い続けるので結構な金額になります。

そのように考えた上で、あなたにとってベストな選択をすることをおすすめします。

月額2,830円は数秒で捻出できる!

「やっぱり不安なので継続する。でも、お金をムダにするのはイヤ!」というワガママな方に朗報です。笑

すでに紹介していますが、携帯のキャリアを見直すだけで一瞬で捻出することが可能です。特に今、いわゆる3大キャリアと呼ばれているau、docomo、ソフトバンクと契約している方は格安simに変更するだけで、月8,000円くらいの節約を一瞬で実現することができます。

まだご覧になられていない方はたった15分で月1万円節約した方法!「節約何から・・」でもう迷わない!をご確認いただき、賢く節約することをおすすめします^^

次回は医療保険

気付けば長い記事になってしまいましたので、今回はここまでとします。

次回は、ほぼ多くの人が入っているであろう「医療保険」についてみていきたいと思います^^

本日はありがとうございました。

コメント